开放生态 产业金融的破局之道与互联网数据服务的赋能

随着产业数字化的浪潮席卷全球,传统产业金融体系正面临着深刻的变革压力。传统的金融模式往往与产业实际需求脱节,存在信息不对称、融资门槛高、服务效率低等痛点,难以满足产业链上中小企业灵活多变的融资需求。在此背景下,“开放生态”理念的兴起,结合强大的互联网数据服务,为产业金融的破局指明了全新的方向。

一、产业金融的传统困局与开放生态的解构

传统产业金融高度依赖于核心企业信用和抵押担保,其服务半径有限,风险识别手段单一。链条末梢的中小企业,尽管业务活跃、潜力巨大,却常常因缺乏“硬资产”和可信的信用记录而被挡在金融服务的大门之外。这种模式不仅制约了产业链的整体协同与效率提升,也阻碍了金融资源的优化配置。

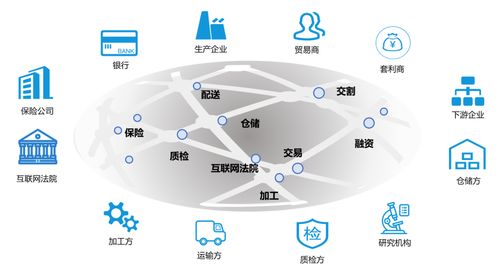

“开放生态”的引入,旨在打破这一僵局。它意味着金融服务不再是由单一金融机构封闭式提供,而是构建一个多方参与、数据共享、能力互补的协同网络。这个网络可以整合核心企业、金融机构、科技公司、物流平台、政府机构等多方主体,共同为产业链上的各类参与者提供无缝衔接、场景嵌入的综合金融服务。其核心在于“连接”与“协同”,将金融能力像水一样渗透到产业活动的每一个毛细血管中。

二、互联网数据服务:构建生态信任的基石

开放生态的顺畅运转,离不开对参与各方,尤其是大量中小微企业真实经营状况的精准洞察。这正是互联网数据服务大展身手的舞台。与传统的财务报表数据不同,互联网数据服务能够提供海量、实时、多维度的行为数据,例如:

- 经营行为数据:通过企业授权的ERP、SCM、CRM等系统数据,或平台交易流水、订单、发票、物流轨迹等,实时反映企业的生产、销售、回款状况。

- 场景行为数据:在特定的产业互联网平台上,企业的采购习惯、履约记录、用户评价、合作伙伴网络等,构成了其商业信誉的数字化画像。

- 外部环境数据:行业景气指数、区域经济数据、司法舆情、工商变更等信息,有助于从宏观层面评估企业所处的经营环境与潜在风险。

通过对这些多源异构数据进行采集、清洗、分析与建模,互联网数据服务能够穿透企业表面,刻画其真实的经营健康状况、还款能力与意愿,从而建立起基于数据而非抵押的信用评估体系。这解决了开放生态中最关键的“信任”问题,使得金融机构敢于、也乐于向数据可信的中小企业提供融资服务。

三、开放生态与数据服务融合的破局实践

二者的结合,正在催生多种创新的产业金融模式:

- 基于产业链核心数据的“确权融资”:依托核心企业向上游供应商发出的数字化应收账款凭证(如供应链票据、区块链债权凭证),结合供应商在链上的历史交易数据,金融机构可以实现快速、精准的放款,将核心企业信用有效传导至上游。

- 基于平台交易场景的“数据贷”:在B2B电商、产业互联网平台上,平台方整合商户的交易流水、库存周转、客户复购率等数据,与金融机构合作开发纯线上、自动化的信用贷款产品,实现“随借随还、秒批秒贷”。

- 基于物联网数据的“动产融资”:在仓储物流、智能制造等领域,通过物联网传感器对原材料、在制品、产成品等动产进行实时监控与货值评估,将“死”的存货变成“活”的、可追踪的融资标的,破解动产质押的监管难题。

这些模式共同的特点是:金融服务深度嵌入产业场景,决策依据从静态的财务报表转向动态的实时数据流,风险控制从被动的事后催收转向主动的全流程监控与预警。

四、挑战与未来展望

尽管前景广阔,但破局之路仍面临挑战:数据隐私与安全的法律边界需要进一步厘清;不同产业、不同平台间的数据标准不统一,形成“数据孤岛”;数据模型的精准度与可解释性有待持续提升;生态各方的利益分配与风险共担机制需要精心设计。

产业金融的开放生态将更加成熟。随着隐私计算、区块链等技术的应用,数据可以在“可用不可见”的前提下安全流通,进一步释放数据价值。金融机构将更多地转型为生态中的“金融能力组装商”和“风险共担者”,而互联网数据服务商则将成为不可或缺的“生态连接器”与“信用基建商”。一个以数据为驱动、以开放为特征、以赋能产业为目标的现代产业金融新体系将得以构建,真正实现金融活水精准滴灌实体经济,推动整个产业链的升级与繁荣。

如若转载,请注明出处:http://www.yhrg2e.com/product/49.html

更新时间:2026-02-24 10:30:35